ГлавнаяМедиаПо полочкамАвтоломбарды, лизинг и займы под залог авто: в чём разница

Автоломбарды, лизинг и займы под залог авто: в чём разница

04.03.2024

Время чтения: 12 минут

Получить свободные деньги на бизнес и личные цели можно с помощью кредита. Если у заёмщика есть автомобиль, вариантов больше — есть из чего выбрать: заложить машину в автоломбард, продать её в автолизинг или взять займ под залог. Эти финансовые инструменты подходят для разных задач: например, лизинг удобен предпринимателям, а займ под залог авто — частным клиентам.

В статье расскажем, как выбрать между автоломбардами, возвратным лизингом и займами под залог авто.

Автоломбарды

Ломбарды выдают займы под залог ценного имущества: ювелирных изделий, антиквариата, техники, меха, автомобилей. Автоломбарды — только один из видов ломбардов.

Что можно заложить. Любой автомобиль в рабочем состоянии и не очень старый. Марка и модель обычно не имеют значения: главное, чтобы транспорт был на ходу и ликвиден.

Какие авто принимают, зависит от автоломбарда, но большинство работают с транспортом всех категорий, даже с прицепами: A, B, C, D, E. На сайте одной из компаний мы встретили приём авиатехники — частных самолётов и вертолётов.

В основном принимают иномарки и отечественные машины, но некоторые автоломбарды могут отказываться от последних.

«Национальная кредитная компания» показывает авто, по которым выдали займы. Отечественных нет, зато есть премиальные

Вот что можно заложить в ломбард:

- Легковые авто. Спорткары, джипы, пикапы, минивэны.

- Грузовые авто. Газели, самосвалы, тягачи, фуры.

- Спецтехнику. Тракторы, бульдозеры, экскаваторы, краны.

- Мототехнику. Мотоциклы, скутеры, снегоходы, квадроциклы.

- Водный транспорт. Гидроциклы, катера, яхты, баржи.

- Коммерческий транспорт. Маршрутные и туристические автобусы, специальные автомобили — например, снегоуборочные.

Что делают с автомобилем. Иногда — ставят на охраняемую стоянку ломбарда, а бывает, что забирают на хранение только ПТС. Машина или ПТС хранятся в ломбарде, пока заёмщик не выплатит долг.

Пока автомобиль и документы на него хранятся в ломбарде, компания несёт за них материальную ответственность. Если с имуществом что-то случится, автоломбард обязан возместить ущерб. Для этого машины заранее страхуют.

Кому подходит. Частным заёмщикам, у которых есть авто. В поиске можно встретить рекламу автоломбардов для юрлиц и предпринимателей. На практике сделку всё равно оформят лично на человека, который владеет авто: соучредителя или владельца бизнеса.

«Русавтозалог» — агрегатор по подбору финансовых продуктов под залог авто. На сайте компании предлагают подобрать займ в автоломбарде для юридических лиц, но для оформления нужен паспорт физлица и его документы на авто

Займ из автоломбарда можно потратить на любые цели. Физлица обычно берут деньги на личные срочные траты — лечение, ремонт, рефинансирование других займов. Юрлица и ИП могут вложить деньги в оборот, закупить оборудование.

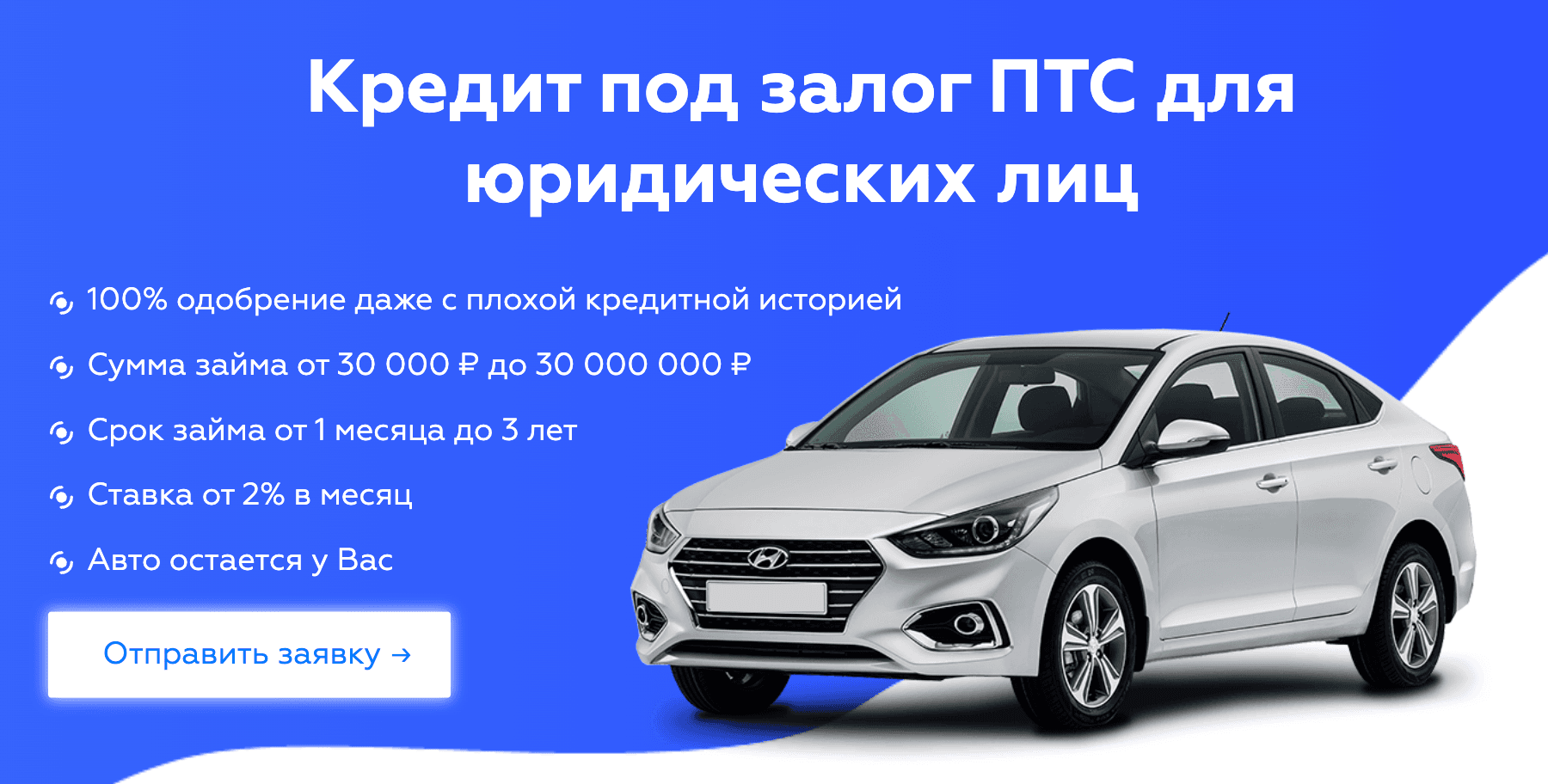

Легальность. Работу автоломбардов регулирует Центробанк — ЦБ. Как и любая финансовая компания, автоломбард должен состоять в реестре ЦБ.

В реестре должны находиться название юрлица, реквизиты, сайт, адрес и контакты. Если вы не нашли автоломбард в списке или на сайте указаны неправильные реквизиты, это могут быть мошенники.

В реестр включены все ломбарды, не только автомобильные. Нужное название легко найти в поиске по таблице

Чтобы попасть в этот реестр и работать легально, автоломбард должен соответствовать требованиям ЦБ. Например, прямо заявлять, что это ломбард, охранять и страховать заложенное имущество. А ещё ломбардам нельзя работать круглосуточно: если видите такое на сайте автоломбарда, лучше туда не обращаться.

В целом работа ломбарда не должна противоречить ФЗ «О ломбардах» и ФЗ «О потребительском кредите (займе)». Некоторые компании подсвечивают это на сайте — например, «Автоломбард №1»

Документы. Чтобы получить деньги, заёмщику нужно подтвердить свою личность и факт владения автомобилем. Кредитную историю ломбарды не изучают: главное, чтобы залог соответствовал требованиям.

Стандартный набор документов такой:

- паспорт Российской Федерации — займ выдают только гражданам страны;

- ПТС — паспорт транспортного средства, оригинал, но некоторые компании принимают дубликат или электронный документ;

- СТС — свидетельство о регистрации транспортного средства.

Некоторые автоломбарды требуют договор купли-продажи на машину, чтобы убедиться, что заёмщик действительно её купил, а не взял в лизинг. Ещё могут попросить указать поручителей и подтвердить доход «Справкой о доходах и суммах налога физического лица» — раньше она называлась 2-НДФЛ. Такое дополнительное подтверждение нужно редко: залога достаточно, чтобы обезопасить автоломбард.

Сумма. По закону, сумма займа в ломбарде не должна превышать стоимость имущества. Точные условия определяет автоломбард: у разных компаний они могут сильно отличаться.

Чем лучше состояние и выше рыночная цена авто, тем больше сумму смогут предложить. В автоломбарде всегда есть оценщик — сотрудник, который определяет рыночную стоимость машины. Заёмщик заранее договаривается с ломбардом о времени и месте оценки. Он может приехать в офис сам или дождаться оценщика.

Некоторые ломбарды, например, «Гарант», предварительно оценивают онлайн, сравнивая цену с объявлениями о продажах похожих машин

Оценщик обращает внимание на марку и модель авто, возраст, внешний вид, наличие повреждений. После этого он предлагает сумму, а заёмщик может согласиться или отказаться.

Компании указывают на сайте значения от 80% до 95% от стоимости авто. На деле ломбарды редко предлагают больше 50%—70%. Исключение — если клиент постоянный: тогда могут предложить до 90% от стоимости авто.

Точные суммы разнятся у разных автоломбардов от 10 000 ₽ до 20 000 000 ₽. На практике, сумма займа будет точно ниже рыночной стоимости авто.

Процентная ставка. По последним данным Центробанка, годовая ставка для автозаймов в ломбардах не может быть выше 86,537%. Кроме лимита от ЦБ, компания ориентируется на портрет клиента: повторный или новый, какой залог он предлагает. От этого зависит размер ставки.

На сайтах финансовых компаний обычно указывают ежемесячные ставки. Конкретный процент зависит от компании: мы изучили несколько сайтов автоломбардов, самая маленькая ставка — 2% в месяц.

Срок. Максимальный срок по закону — до года. Минимальный срок не ограничен: по сути, ломбард может выдать займ даже на несколько дней.

Договор можно продлевать. Конкретные сроки отличаются в автоломбардах и зависят от суммы займа. Самый большой срок, который мы увидели на сайтах ломбардов — 5 лет.

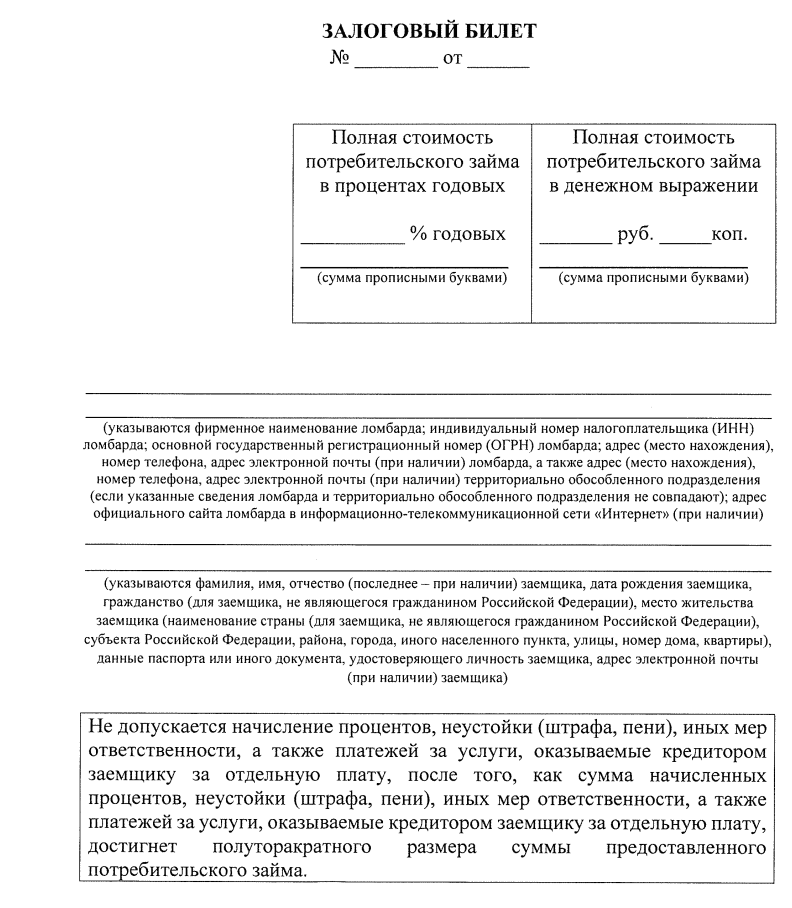

Договор. При передаче транспорта оформляют залоговый билет.

Залоговый билет — это бланк строгой отчётности, в котором указано описание машины, её стоимость после оценки и условия займа: сумма, срок, ставка, штрафы за просрочку и правила погашения. Залоговый билет можно оформить в бумажном или электронном виде.

Центральный банк установил форму залогового билета

Заёмщик не должен подписывать договор купли-продажи, лизинга или генеральную доверенность. Ломбарды, которые работают законно, не должны предлагать эти документы.

Возвратный лизинг

Лизинг — это аренда имущества с возможностью выкупить его со временем. Например, можно арендовать автомобиль на три года и выкупить его по остаточной стоимости.

Бывают разные виды лизинга, возвратный — один из них. По сути, это кредит под залог собственного имущества: заёмщик продаёт лизинговой компании свою вещь и берёт её же в аренду.

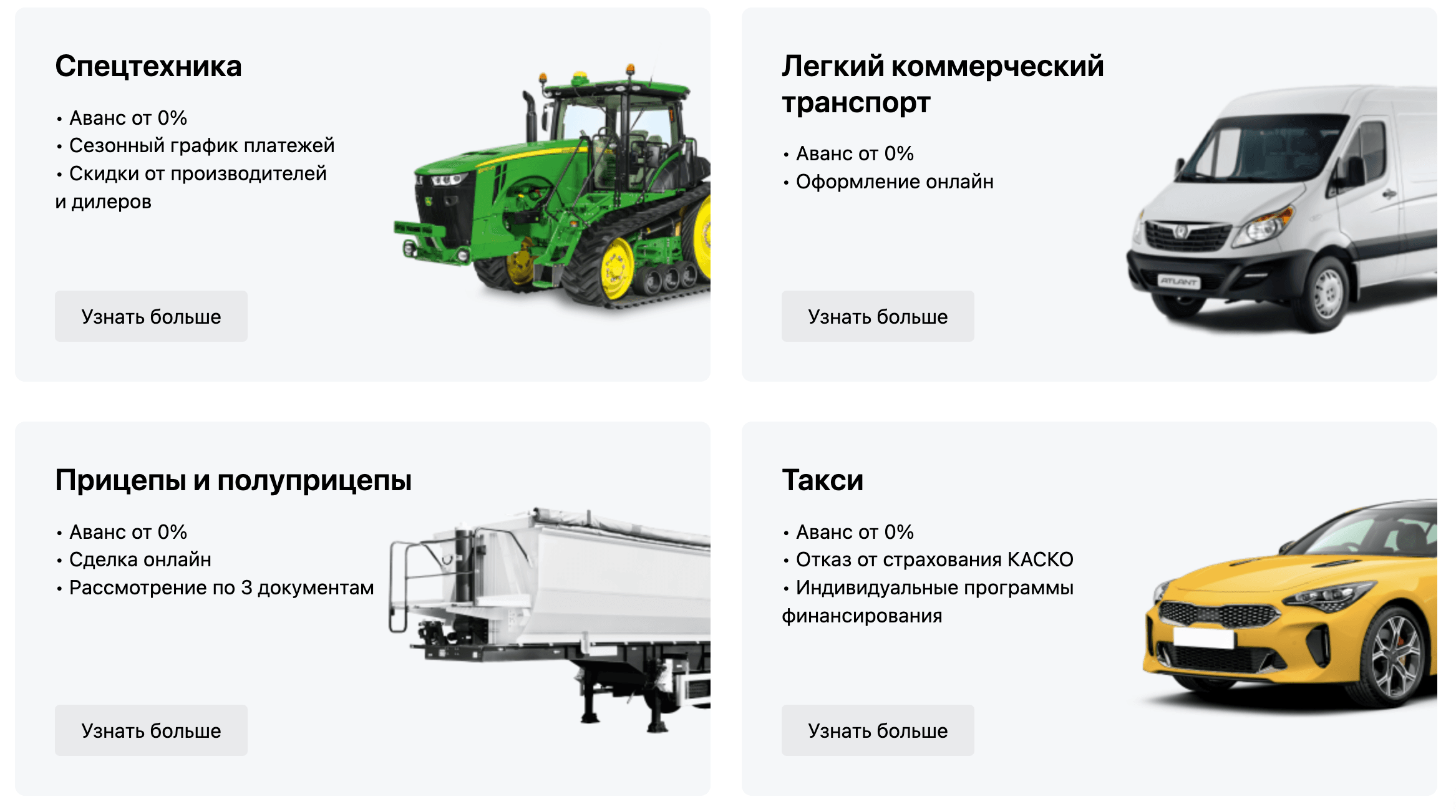

Что можно взять в лизинг. Оборудование, транспорт или недвижимость. Например, оборудование для медучреждений, офисное помещение для магазина, бульдозер для строительных работ. В лизинг нельзя взять персонал, землю, природный объект и государственное имущество.

Чаще всего лизинговые компании специализируются на автомобилях. В статье мы будем останавливаться только на них. Такие компании принимают в возвратный лизинг все виды авто: легковые, грузовые, коммерческие, спецтехнику. Модель и марка не важны, машина также может быть новая или с пробегом, иностранная или отечественная.

«Альфа лизинг» предлагает взять в лизинг даже прицепы и авто для пассажирских перевозок

Одно из условий, которые можно встретить — в конце договора лизинга возраст авто не должен был слишком большим. Конкретные цифры различаются у разных компаний. Например, у «Эволюции» авто не должно быть старше 10 лет.

Что делают с имуществом. Оценивают и покупают, чтобы потом отдать его в лизинг владельцу. Когда платежи будут погашены, заёмщик снова станет владельцем своего имущества.

Вот как кратко выглядит процесс возвратного лизинга автомобиля:

- Заёмщик выбирает лизинговую компанию и оставляет заявку.

- Компания оценивает автомобиль и назначает его стоимость.

- Заёмщик и компания заключают договор купли-продажи: авто переходит в собственность лизинговой компании.

- Заёмщик и компания заключают договор лизинга: по нему заёмщик может пользоваться авто, но должен вносить лизинговые платежи.

- Заёмщик выплачивает всю сумму по договору лизинга и снова получает автомобиль в собственность.

Также до выкупа авто обратно лизинговая компания может установить на машину трекер, в том числе с доступом к управлению автомобилем. Это нужно, чтобы обезопасить себя от рисков: например, если заёмщик решит нарушить договор и уехать за пределы страны.

Кому подходит. Предпринимателям и компаниям, иногда частным клиентам.

Возвратный лизинг это инструмент, который был создан именно для бизнеса — в помощь компаниям, которые не могут получить кредит. Он подойдёт предпринимателям и юрлицам, которые хотят получить деньги на развитие бизнеса и сэкономить на содержании автомобиля.

Плюсы возвратного лизинга для компаний:

- Оборотные деньги в бизнесе — можно закрыть кассовый разрыв, купить новое оборудование;

- Получить проще, чем предпринимательский кредит — требования не такие строгие, как в банках;

- Можно снять авто с баланса и сэкономить на его содержании;

- Экономия на налогах до 40% — налог на прибыль и вычеты НДС снижаются за счет ежемесячных платежей по лизингу.

Azur Drive перечисляет плюсы возвратного автолизинга для производства, таксопарка и предпренимателя

Лизинг для физлиц подойдёт заёмщикам, которым МФО не одобряет займ из-за плохой кредитной истории, а взять займ в ломбарде и не оставлять авто не получается. Например, этот вариант подойдёт таксисту на личном транспорте, который хочет продолжить водить машину.

Легальность. Центробанк не регулирует работу лизинговых компаний, в отличие от автоломбардов и микрофинансовых организаций. Поэтому выбирать порядочный лизинг придётся ещё тщательнее. В целом компания должна соблюдать ФЗ «О финансовой аренде (лизинге)». Если заёмщику попадётся мошенник, жаловаться придётся в Росфинмониторинг.

Для малого бизнеса лизинг — один из безопасных вариантов, потому что государство предлагает официальные льготные программы.

«МСП лизинг» предлагает льготные условия по возвратному лизингу фудтраков

Документы. Универсального пакета документов нет, но у предпринимателей и компаний могут запросить больше бумаг. Это нужно, чтобы подтвердить работу и финансовое состояние бизнеса: подразумевается, что заёмщик будет вносить платежи из прибыли.

Список документов отличается у разных лизинговых компаний. Большинство не публикует на сайте перечень документов — точный список пришлёт менеджер после подачи заявки.

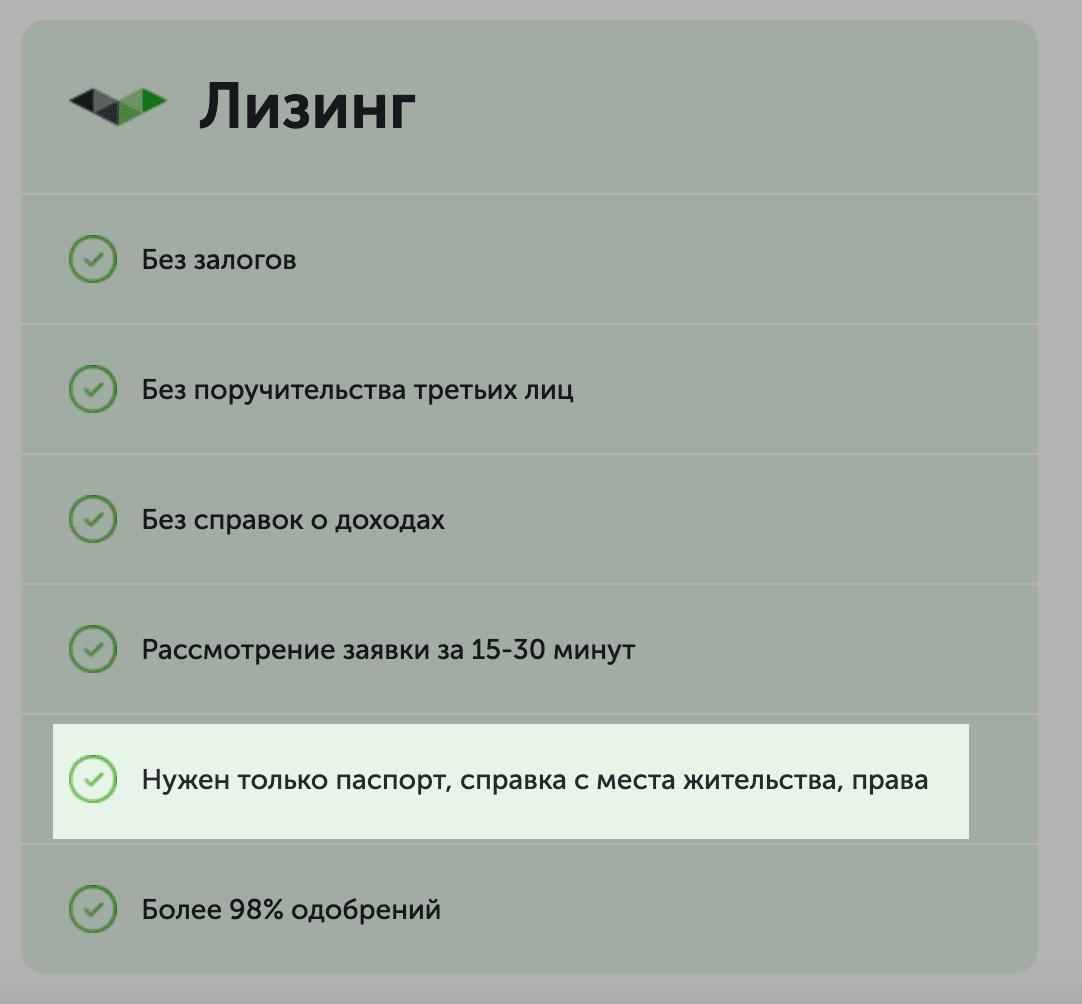

Некоторые компании обещают запросить минимум документов и рассмотреть заявку от 5 до 30 минут. Для сделки нужны только копия паспорта руководителя и анкета клиента.

Вот что могут запросить, кроме паспорта руководителя:

- свидетельство о регистрации ИП или компании;

- выписку из ЕГРЮЛ — единого государственного реестра юрлиц;

- нотариально заверенные копии учредительных документов;

- бухгалтерскую отчётность или налоговую декларацию за последний год;

- выписку по расчётному счёту.

Для частного заёмщика попросят стандартный список документов: паспорт, ПТС и СТС.

Leasing.express работают с физлицами, и для заявки нужен минимум документов

Сумма. Сумма лизинга зависит от автомобиля. Как и в автоломбардах, чем лучше состояние и выше рыночная цена, тем больше сумма выкупа машины. В лизингах тоже есть оценщик: он приезжает к заёмщику, оценивает стоимость авто и заключает договор лизинга.

Предельные значения по суммам схожи с автоломбардами — до 70% от стоимости авто. Для постоянных клиентов могут быть исключения.

Процентная ставка. Ставка в лизинге называется «ставкой удорожания». Это затраты лизинговой компании на покупку авто и её прибыль. Расчеты ставки удорожания сложные, их считают по формуле Минфина. На практике встречаются ставки от 40% до 85% годовых: размер зависит от суммы авто, срока, постоянный клиент или новый.

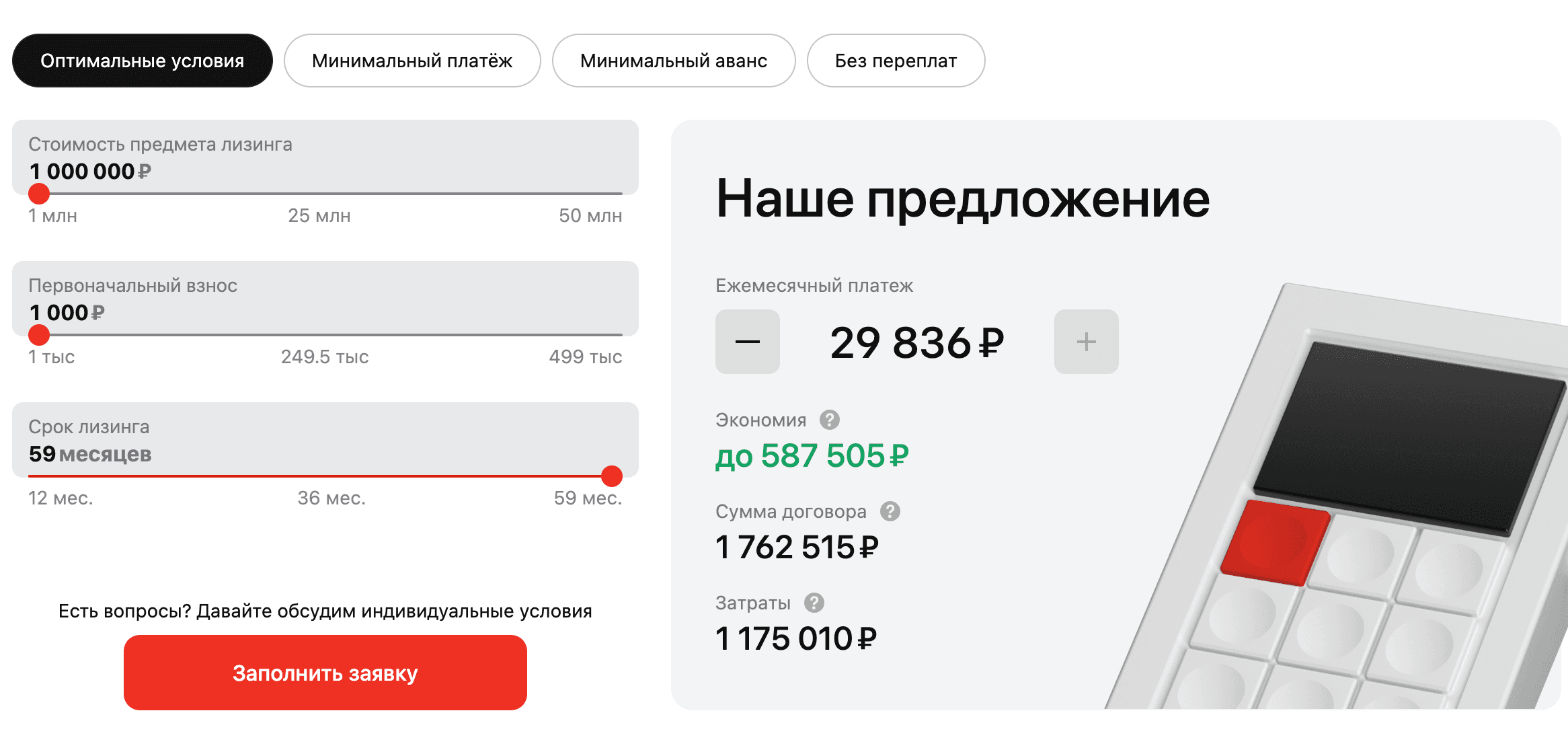

Иногда перед тем, как взять авто в лизинг, нужно заплатить аванс — первоначальный взнос. Аванс назначают в процентах от стоимости транспорта. По закону размер аванса не ограничен, но обычно он не выше 50%. При подготовке статьи мы увидели условия от 0% до 49%. Нулевой аванс может быть, когда компания засчитывает первые платежи по лизингу как первоначальный взнос.

Клиент вносит аванс после подписания договора. Его можно внести сразу целиком или частями: эти условия оговариваются заранее и фиксируются в договоре.

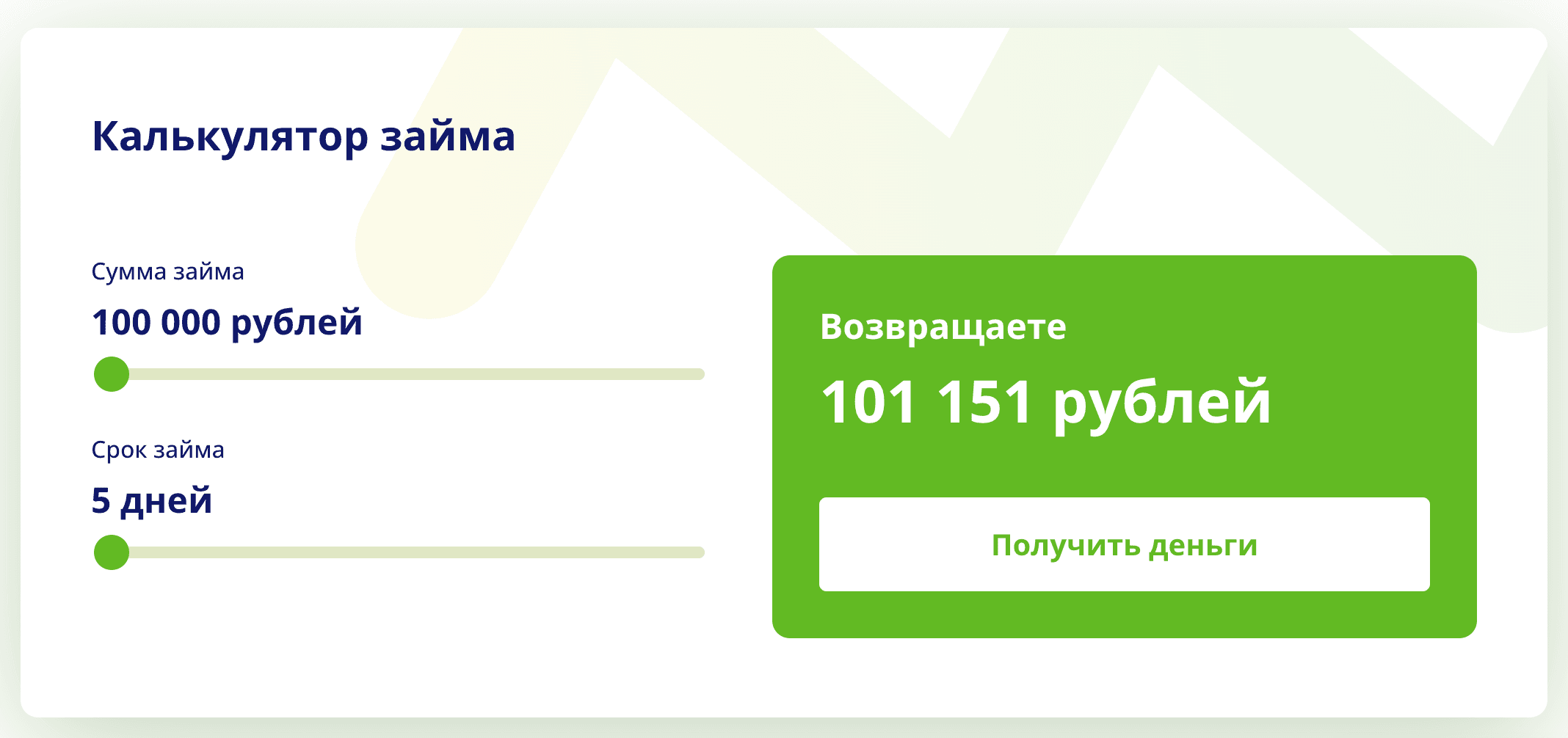

Регулярные платежи тоже назначает компания. Они могут быть ежемесячные, ежеквартальные или ежегодные. Ещё есть выкупной платёж: это последний платёж перед выкупом автомобиля. Большинство лизингов не пишут размеры платежей на сайте, но их можно примерно рассчитать на калькуляторе займов.

«Альфа страхование» предлагает калькулятор с опциями: оптимальный, с минимальным платежом, авансом и без переплат

Срок. По закону ограничений нет. Чаще всего мы встречали у лизинговых компаний срок до 5 лет. За это время заёмщик должен выкупить свой транспорт: если он исправно вносил ежемесячные платежи, авто переоформят обратно.

Договор. Сначала оформляют договор купли-продажи автомобиля и договор лизинга. Дополнительно могут предложить подписать договор залога, гарантии или поручительства.

Договор купли-продажи обязателен по закону. Его подписывают после оценки авто, если стороны согласны со стоимостью. После этого авто переходит в собственность лизинговой компании. До подписания договор нужно внимательно изучить.

Договор лизинга должен быть письменным. Требования к договору есть в ФЗ «О финансовой аренде (лизинге):

- описание автомобиля;

- обязательство лизинговой компании купить это авто, чтобы сдать в аренду;

- обязательство заёмщика принять автомобиль и вносить платежи вовремя;

- условия продления договора.

Договоры лизинга довольно строгие. Например, если не вносить платежи по лизингу, компания расторгнет договор и оставит автомобиль себе. После этого выкупить его не получится. По закону, чтобы договор расторгнули, достаточно два раза не внести платёж. В открытом доступе есть образцы договоров возвратного лизинга. Например, от портала «Гарант».

В лизинге, отличие от автоломбардов, можно встретить удалённое оформление сделки: например, в «МК Лизинге».

Займы под залог автомобиля

Кроме автоломбардов и лизинга, деньги под залог автомобиля выдают МФО — микрофинансовые организации. Они бывают двух типов: МКК — микрокредитные, и МФК — микрофинансовые. Первые — это мелкие организации, которые выдают микрозаймы. МФК — более крупные компании: они жёстче регулируются Центробанком. Пример МФК — это cashdrive.

Микрофинансовые компании выдают займы: например, до зарплаты, долгосрочные, займы на покупку или развитие бизнеса, под залог авто. Мы остановимся только на последних.

Что можно заложить. Любой транспорт, который принимает МФО. Некоторые берут в залог только авто. Другие, как и cashdrive, могут рассмотреть мотоциклы и спецтехнику. Как в автоломбардах и лизингом, подать заявку можно под залог авто любой марки, модели и страна-производителя — рассмотрят всё. Главное — чтобы транспорт был на ходу и не очень старый.

Категории авто, под которые можно взять займ в cashdrive:

- A — мотоциклы, мопеды, скутеры;

- B — легковые и спортивные авто, джипы, минивэны, небольшие автобусы и грузовики;

- C — грузовики с прицепом и с высокой грузоподъёмностью;

- D — автобусы для пассажирских перевозок.

Что делают с имуществом. Машину или ПТС оформляют как залог и позволяют владельцу продолжать ездить на авто.

В отличие от большинства автоломбардов, авто не забирают на стоянку. Это удобно, если владелец авто на нём зарабатывает: например, таксует или сдаёт спецтехнику в аренду. Исключение — если заёмщик не вносит платежи: тогда авто могут изъять и поставить на стоянку, пока долг не погасят. Это условие должно быть прописано в договоре.

В отличие от лизинга, владелец авто остаётся им по документам. Для займа оформляют договор с залогом, а не купли-продажи.

Кому подходит. Частным заёмщикам, иногда — ИП и юрлицам, но на имя физлица. Основные клиенты МФО — частные. Они берут займы под залог своего авто на разные неотложные траты: ремонт, лечение, покупка техники. Есть МФО, которые выдают займы под залог авто на имя ИП или реквизиты юрлица. В этом случае автомобиль должен числиться на балансе компании.

В других МФО выдают займы ИП и руководителям компаний как физлицам. Они могут взять деньги на развитие бизнеса под залог своего автомобиля. Главное, чтобы авто было оформлено не на компанию, а на человека, который берёт займ. МФО не спрашивают, куда именно заёмщик потратит деньги. Например, он может закрыть кассовый разрыв или закупить оборудование. Примеры трат, на которые ИП или руководитель может потратить займ, мы описывали на странице «Займы под залог авто на развитие бизнеса».

В cashdrive одинаковые требования ко всем клиентам, их документам и транспорту

Легальность. Работа МФО регулируется федеральными законами, стандартом о защите потребителя, Центробанком, приставами, прокуратурой и СРО — саморегулируемой организацией. С таким пристальным контролем проще выбрать легальную компанию и не пропустить мошенников, в отличие от автоломбардов и лизинга.

МФО обязаны соблюдать пять федеральных законов:

- «О микрофинансовой деятельности и микрофинансовых организациях» — в общем о работе МФО;

- «О потребительском кредите (займе)» — об оформлении сделок с деньгами;

- «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» — о наказании за отмывание денег через МФО;

- «О защите прав и законных интересов физических лиц при осуществлении деятельности по возврату просроченной задолженности» — о взыскании долгов с неплательщиков;

- «О персональных данных» — о хранении, обработке и передаче информации о клиентах.

А ещё работа МФО с клиентами должна соответствовать стандарту защиты прав и интересов получателей финансовых услуг.

Вот как разные ведомства контролируют работу МФО:

- Центробанк составил реестр микрофинансовых организаций. Только компании из этого реестра могут работать легально. Если МФО там нет — перед вами мошенники. Проверить компанию легко: скачайте реестр и по поиску найдите ячейку с компанией. В ней должны быть правильно указаны реквизиты юрлица, сайт, контакты, юридический адрес.

- Федеральная служба судебных приставов контролирует взыскание долгов. ФССП проверяет, чтобы права заёмщиков не нарушались и с них не требовали ничего свыше договора. За нарушения МФО грозят штрафы. По последним данным, с 2024 года приставы начинают вести свой реестр МФО. Легально работающая компания должна будет в нём состоять.

- Прокуратура отлавливает нелегальные МФО. Служба принимает обращения граждан, приходит с проверками в офисы компаний и запрашивает документы.

- СРО проверяет компании, которые входят в её состав. Каждое МФК должно вступить в саморегулируемую организацию. Сейчас их две: «МиР» и «Альянс». СРО проверяют работу своих членов, а за нарушения выносят предписания, штрафуют или исключают.

Перед тем, как взять займ, проверьте по всем возможным пунктам, легально ли работает МФО. Самое простое — состоит ли компания в реестре Центробанка и СРО. Cashdrive, например, есть в реестре и входит в СРО «МиР».

Документы. Частному заёмщику нужно подтвердить личность и владение автомобилем, как и в автоломбарде. У ИП и юрлица запросят перечень документов.

Стандартный список документов для частного заёмщика на примере cashdrive — паспорт, ПТС и СТС автомобиля или мотоцикла. В онлайн-займах вроде cashdrive будет достаточно фото документов. Иногда могут запросить дополнительные документы, например, подтверждение дохода или поручительство, но в МФО это случается редко.

ИП и при займе для нужд бизнеса нужно предоставить документы компании: учредительную и бухгалтерскую отчётность, справки о движении средств, информацию о деловой репутации. Ещё могут попросить паспорт руководителя или поручительство директора.

Сумма. Центробанк установил лимит на сумму, которую могут выдавать микрофинансовые организации в день:

- МФО — до 1 млн рублей для физлиц, до 5 млн рублей для юрлиц;

- МКК — до 500 000 ₽ для физлиц, до 5 млн рублей для юрлиц.

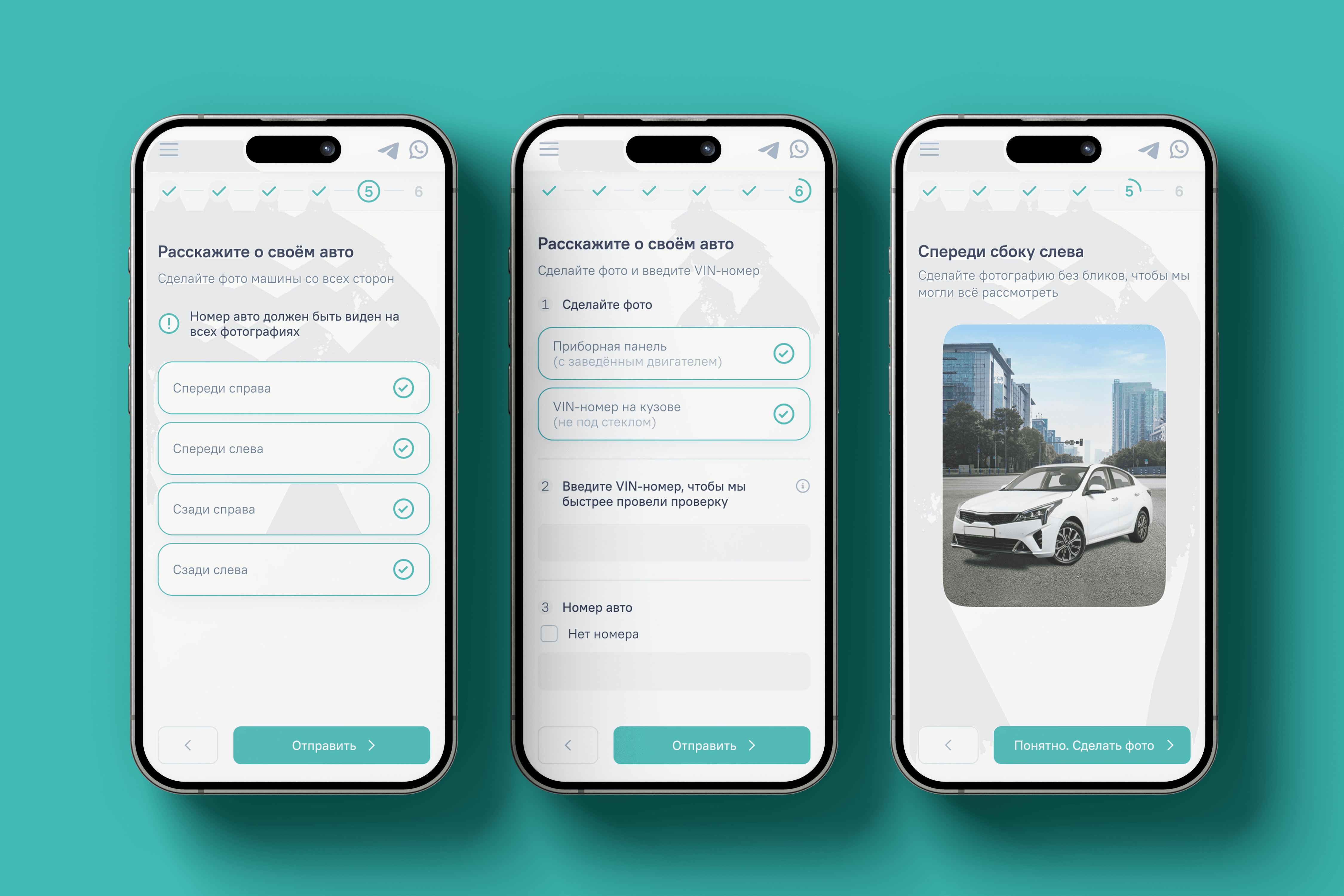

Так же, как в автоломбардах и лизинге, сумма зависит от состояния автомобиля и рыночной стоимости. Состояние авто проверяет оценщик — онлайн или офлайн. В отличие от автоломбардов и лизинга, МФО часто работают онлайн.

В cashdrive для оценки автомобиля достаточно фото документов и авто. Не нужно назначать встречу оценщику и подстраиваться под осмотр

Предельные значения по суммам — до 70% от стоимости авто. Точные условия зависят от компании: постоянным клиентам могут одобрить до 80%. В cashdrive мы готовы одобрить до 80% стоимости транспорта, до 1 000 000 ₽.

Процентная ставка. По последним данным Центробанка, годовая процентная ставка не может быть выше 103,103%. МФО часто не указывают ставки открыто, узнать их можно после предварительного решения. Клиентам озвучивают ставки в месяц.

В cashdrive ставки индивидуальны и рассматриваются для каждого клиента.

Срок. Ограничения по закону нет, можно взять займ даже на несколько дней. Договор можно продлевать.

Конкретные сроки отличаются у разных МФО. Чаще всего в компаниях есть займы на срок 2—3 года или 5 лет. Срок займа в cashdrive — до 7 лет. Займ можно закрыть досрочно, в любой момент и без штрафов, даже через несколько дней после одобрения.

Zigzag Money пишут, что у них можно взять займ на 5 дней

Договор. При оформлении заключают договор займа и договор залога, иногда их объединяют в один договор.

Договор займа состоит из двух частей: общих условий и индивидуальных. В общей написано, какие вообще в организации правила выдачи займов: штрафы за просрочки, правила погашения. А в индивидуальной — всё, о чём договорились с клиентом: залог, сумма, ставка, сроки.

Договор можно подписать в бумажном или электронном виде. Например, в cashdrive подписание договора — с помощью кода из СМС. Электронный договор хранится в личном кабинете заёмщика.

Любые изменения в договоре нужно согласовывать письменно и оформлять как дополнительное соглашение.

Как не ошибиться в выборе

Мы подготовили сравнительную таблицу с краткой выжимкой о трёх продуктах.

| Параметр | Автоломбард | Возвратный лизинг | Займы под залог авто |

|---|---|---|---|

| Что можно заложить | Любой транспорт в рабочем состоянии, не очень старый: категории A, B, C, D, E | Оборудование, недвижимость или транспорт любой категории: A, B, C, D, E. Транспорт должен быть на ходу и не слишком старый | Любой транспорт в рабочем состоянии, который принимает МФО |

| Что делают с имуществом | Ставят на стоянку или забирают ПТС на хранение | Покупают, а потом отдают в лизинг бывшему владельцу. После погашения долга заёмщик снова становится владельцем имущества | Оформляют в залог автомобиль и позволяют владельцу продолжать ездить на авто |

| Кому подходит | Частным клиентам с авто | ИП и компаниям, которые хотят получить деньги на развитие бизнеса, реже — частным клиентам | Частным клиентам, ИП и юрлица могут получить займ на имя физлица |

| Легальность | Регулируют ФЗ «О ломбардах», ФЗ «О потребительском кредите (займе)» и Центробанк, который ведёт реестр | Регулирует ФЗ «О финансовой аренде (лизинге)» | Регулируют 151 ФЗ, 353 ФЗ, 115 ФЗ, 230 ФЗ, 152 ФЗ, стандарт защиты прав и интересов получателей финансовых услуг, Центробанк, СРО, ФССП и прокуратура. Центробанк, СРО и ФССП ведут реестры |

| Документы | Паспорт, СТС, ПТС, иногда — водительское удостоверение | Универсального пакета документов нет. У ИП и компаний могут попросить подтвердить работу и финансовое состояние бизнеса | У физлица — паспорт, ПТС, СТС У ИП и юрлица — учредительные документы компании, справки о движении средств, информация о деловой репутации |

| Сумма | Сумма не ограничена, но не больше стоимости залога. Одобряют 50—70% от суммы авто, постоянным клиентам могут предложить до 90% | От 50 до 70% от стоимости авто, постоянным клиентам могут предложить больше

| До 70% от стоимости авто, постоянным клиентам могут предложить до 80% Лимиты до 1 млн рублей для МФК, до 500 000 ₽ для МКК, для юрлиц до 5 млн рублей |

| Ставка | Годовая ставка не выше 86, 537%. Ежемесячную ставку определяет компания в пределах этого лимита | От 40% до 85%, точную ставку озвучивают индивидуально. Иногда есть аванс до 49% стоимости авто. Платежи ежемесячные, ежеквартальные или ежегодные | Годовая ставка не выше 103%. Ежемесячную ставку озвучивают индивидуально |

| Срок | До года с продлением, бывает и на 5 лет | Ограничений нет, чаще всего — до 5 лет | Ограничений нет, обычно от 30 дней до нескольких лет |

| Договор | Залоговый билет | Договор купли-продажи, дополнительно — договор лизинга, залога, гарантии или поручительства | Договор займа и договор залога, иногда их объединяют в один договор |

Что ещё почитать

0 комментариев